“Gran parte del mundo real está controlado tanto por las colas de las distribuciones como por los promedios, por lo excepcional y no por lo general, por la catástrofe y no por el goteo uniforme, por los muy ricos y no por la clase media. Hemos de librarnos del pensamiento promedio” (1)

Carlos Grau Pérez*

Si se elaborara un listado de los desafíos planteados en la campaña electoral por todos los partidos políticos, sin duda, aparecería la necesidad de incrementar la tasa de crecimiento de la economía. Si agregáramos el cómo y el para quién del crecimiento, ya no sería tan fácil su inclusión. Los objetivos suelen ser el hilo que une y los instrumentos la tijera que separa. Pero ese tema, a pesar de su importancia, no es el que quiero plantear ahora. Eso es harina de otro costal.

Mucho se habla de la baja tasa de crecimiento de nuestra economía. Pongamos sobre la mesa algunos datos. En los últimos 60 años el PIB de Uruguay creció a una tasa promedio anual del 2,2%, mientras que en igual período fue del 3,0% en EEUU y del 2,9% en los países pertenecientes a la OCDE.

La comparación mostraría otra realidad si tomáramos en cuenta solamente los años en que el PIB aumentó. Al tomar solo los años de crecimiento, la tasa promedio de Uruguay (3,8%), fue mayor a la de EEUU (3,5%) y a la de los países de la OCDE (3,2%).

¿Puede decirse entonces que el problema de Uruguay no es que crece poco, sino que decrece demasiado? No, porque las tasas de crecimiento positivas y negativas no son independientes unas de otras. Abrir la caja negra que esconde el sube y baja de las tasas de crecimiento del PIB ayuda a entender mejor su evolución tendencial. Si solamente miramos los promedios, corremos el riesgo de perdernos una parte importante de la película.

Con la intención de ver la película completa, incorporo otra dimensión al análisis, la variabilidad de las tasas de crecimiento, definida a partir de sus desvíos en relación al valor promedio correspondiente a un determinado lapso.

Los refranes, por ejemplo, más vale pájaro en mano que cien volando, muchas veces sirven para trasmitir de manera sencilla ideas que, miradas con atención, no lo son tanto. Para explicar a qué me refiero le propongo que participe en el siguiente experimento. Suponga que usted tiene $1.000 y le proponen usarlos como pago para participar en el siguiente juego de azar: se lanza una moneda al aire y si sale cara recibe $1.200, en caso contrario recibe $800. ¿Aceptaría jugar o preferiría pájaro en mano, es decir, quedarse con sus $.1000?

Si bien no estoy en condiciones de conocer su respuesta, le puedo decir lo que supone la teoría económica que usted respondería. Su decisión sería no participar del juego. Eso se deriva de que usted valora más las pérdidas que las ganancias, de que usted tiene aversión al riesgo. ¿Por qué? Porque a pesar de que el valor monetario de las eventuales ganancias y pérdidas es el mismo ($200), y que éstas tienen además la misma probabilidad de ocurrencia (50%), para usted las dos opciones no son igualmente atractivas. Usted prefiere no tomar riesgo y rechaza participar del juego. El refrán expresa entonces de manera simple el mismo comportamiento frente al riesgo que supone la teoría económica.

En realidad, debería haber dicho una parte de la teoría económica. Al comportamiento racional subyacente en ese planteo se le puede contraponer otra visión. Por ejemplo, la del influyente Economista J. M. Keynes, “una enorme proporción de nuestras actividades positivas depende del optimismo espontáneo más que de una especulación matemática […] y no como consecuencia de un promedio sopesado de beneficios cuantitativos multiplicado por probabilidades cuantitativas.” (2)

Suele referirse a este optimismo espontáneo como los denominados animal spirits, los que en el marco de una macroeconomía conductual son considerados los responsables de desastres económicos del pasado, como ser la crisis de los tulipanes y la de los Mares del Sur, en la que el padre de la física moderna, Isaac Newton, perdió una fortuna. Según se afirma, este padecimiento llevó a Newton a expresar, «puedo calcular el movimiento de las estrellas, pero no la locura de los hombres«. A la lista de recesiones hay que agregar crisis más recientes y de alto impacto económico y social, como la de los años 1929 y 2008. También para el comportamiento basado en los animal spirits existe un refrán, el que no arriesga no gana.

La volatilidad del PIB: Uruguay, EEUU, OCDE

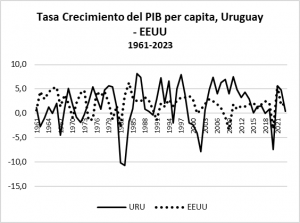

En el siguiente gráfico se compara la evolución del PIB de Uruguay y de EEUU en el período 1961-2023. Si la comparación se realizara con los países pertenecientes a la OCDE, el gráfico sería muy similar. Esta información parece reflejar una señal de radio recogidas por un osciloscopio, es decir, parece el gráfico de un ruido. Si en lugar de considerar datos anuales, es decir, considerar un punto por año, se consideraran, por ejemplo, datos trimestrales, observaríamos aún mayores oscilaciones.

Observando el gráfico surge una pregunta importante: ¿las recesiones son un componente inherente al funcionamiento de los mercados o son anomalías que podrían no presentarse? Dicho de otra forma, ¿las recesiones son cisnes negros? Como –afortunadamente- son infrecuentes, la respuesta no es fácil.

Para algunos economistas los acontecimientos extremos pueden considerarse como parte inherente de la dinámica capitalista. Las crisis, aunque raras, no son anómalas, son un rasgo esencial del comportamiento de los mercados, derivado de los mismos procesos fundamentales que causan las fluctuaciones más pequeñas. Responden a la incapacidad de la mano invisible del mercado de lograr la estabilidad de los agregados macroeconómicos. Bajo esa mirada, para reducir la inestabilidad se requiere que la mano visible del Estado instrumente políticas económicas. A pesar de lo que la realidad nos muestra, existe en la actualidad un sesgo reduccionista acerca del papel de la política económica, basado en una confianza exagerada en las virtudes del libre mercado, el que aseguraría la existencia de equilibrios dinámicos que explicaría la existencia de ciclos los económicos.

Un destacado representante de los creyentes de las virtudes de una dinámica económica basada en el libre mercado, ganador del premio nobel de economía sostenía que “la inestabilidad económica que existió desde la Segunda Guerra Mundial fue un problema menor”, y desaconsejaba “diseñar políticas para remover el pequeño riesgo del ciclo económico”. Robert Lucas, la persona de la que estoy hablando, refiriéndose al papel de la intervención que implican las políticas macroeconómicas podría haber usado para darse a entender de manera sencilla el refrán que dice, el remedio es peor que la enfermedad.

Hoy en día, la política macroeconómica tiene como prioridad reducir la inflación que es considerada un mal superior, debiéndose combatirla con todo el armamento disponible. A pesar de ser ese el discurso dominante, existen otras voces del coro que desentonan. Por ejemplo, para el Premio Nobel de Economía James Tobin, la inflación podría ser beneficiosa para el bienestar social, asociándola a la grasa necesaria para el buen funcionamiento de las ruedas del mercado de trabajo (3).

Existe evidencia de que la reducción de la inflación no genera los beneficios esperados de manera monótona. Entonces, no podría afirmarse que disminuir la inflación es siempre positivo. Incluso, en (4) se demuestra que alcanzar la estabilidad total de precios (inflación cero) puede incrementar la tasa de desempleo sostenible.

El análisis de los impactos de reducir la inflación cuando esta es baja no son sencillos: “Es claro que el comportamiento de la inflación es mucho más complejo de lo que suponen nuestros modelos sencillos que (guían la política macro convencional) y que es muy pobre nuestro conocimiento de la relación entre la actividad económica y la inflación, especialmente en condiciones de baja inflación” (5). Lo fácil lo tiene cualquiera, el desafío es alcanzar lo difícil.

¿Qué podemos decir acerca de la evolución del PIB de Uruguay?

- En todo el período a excepción de lo ocurrido entre 2004 y 2014, solamente en dos oportunidades se observaron tres años consecutivos con crecimiento mayor a 3%.

- Aproximadamente cada veinte años existió una recesión: 1967 (-4,5%), 1982-1984 (-20,0%), 1999-2002 (-14,3%), 2020 (-7,4%).

- El impacto acumulado de los años en que la tasa de crecimiento fue negativa alcanza una pérdida de PIB equivalente a 45,3%.

En la comparación internacional tenemos:

- Si la comparación se hace con EEUU y la OCDE se tiene que la tasa promedio de crecimiento de Uruguay presenta mayor variabilidad (volatilidad).

- De cien países analizados, Uruguay se encuentra en el 20% con mayor volatilidad.

- En 20 de los 30 años comprendidos en el período 1986 a 2015 la tasa de crecimiento de Uruguay fue superior a la de EEUU.

- En el período analizado, en Uruguay el PIB cayó 13 veces, en EEUU siete y en la OCDE dos. Las caídas acumularon un 45,3%, 7,4% y 7,2% del PIB respectivamente.

- La volatilidad de la tasa de crecimiento de Uruguay fue casi tres veces mayor que la de EEUU y la OCDE.

Luego de la crisis económica del 2002 la volatilidad cíclica del PIB de Uruguay experimentó un cambio favorable reduciéndose en más del 50%. Lo que no mata fortalece dice el refrán. “Los resultados obtenidos para Uruguay descartan que la reducción de la volatilidad observada responda principalmente a un escenario de reducción de volatilidad externa, también conocido como hipótesis de la buena suerte. Hoy Uruguay se encuentra en mejores condiciones que en el pasado para absorber impactos externos negativos. (6)

Impacto de la volatilidad

a) Inversión y crecimiento

Juan es un inversor al que se le presenta la oportunidad de invertir en el país A y obtener una rentabilidad de $1.000. Puede, también, realizar la misma inversión en el país B. En este caso puede tener una rentabilidad de $1.200 con probabilidad de 50%, o de $800 con igual probabilidad. En la medida en que los inversores suelen preferir pájaro en mano, el inversor optará por el país A. Como el crecimiento de las economías está fuertemente asociada a las inversiones, y estas se ven negativamente afectadas por la volatilidad, la volatilidad impacta de forma negativa en el crecimiento. Dicho de otro modo, reducir la volatilidad de la tasa de crecimiento podría generar más crecimiento.

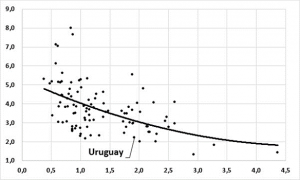

En el siguiente gráfico, tomando como referencia cien países, se muestra la existencia de una relación negativa entre volatilidad y crecimiento promedio en el período 1961-2023.

Tasa promedio de crecimiento (eje vertical) volatilidad (eje horizontal)

Fuente: Elaboración propia en base a información del Banco Mundial

Diversos trabajos han verificado la relación negativa existente entre crecimiento y volatilidad (VOL). Además, muestran que la volatilidad genera indirectamente pérdidas de bienestar social al reducir el crecimiento económico. Está pérdida es mayor en aquellos países con menor capacidad de llevar adelante políticas anti cíclicas.

Un fenómeno importante a remarcar es que la inestabilidad genera efectos sempiternos, según señala la evidencia. Las variaciones de las tasas de crecimiento de la economía generan efectos persistentes en la evolución futura del crecimiento. Una economía que sufre una gran caída de la producción nunca se recupera del todo (7). No puede volver a dormir tranquilo el que una vez abrió los ojos.

b) Activos de los hogares y crecimiento

Las recesiones afectan negativamente los ingresos, particularmente los de los hogares más vulnerables. Además, pueden provocar una disminución de los ingresos futuros al afectar sus activos.

Durante una recesión se suele observar tanto una disminución del retorno de los activos, particularmente los salarios, como una reducción de su tasa de uso, en especial disminuye el empleo. Incluso en los países desarrollados los pobres soportan una carga desproporcionada en términos de aumento del desempleo (8).

Las recesiones, asimismo, generan un enlentecimiento en el proceso de acumulación de activos, particularmente, en los hogares de menores ingresos. Esto se explica, por ejemplo, por la deserción educativa, por los problemas nutricionales y por aquellos vinculados a la salud.

En los países subdesarrollados la matriz de protección social no suele ser suficiente para evitar que los hogares de menores ingresos “se descapitalicen” en términos de educación y salud, lo que tiene implicaciones en su futura capacidad de generar ingresos. La elevada participación del financiamiento público en salud y educación que tiene Uruguay limita el alcance del proceso de descapitalización de los hogares. En este sentido, importa destacar que los trabajadores mantienen el derecho a la cobertura asistencial del Seguro Nacional de Salud por el período de amparo al subsidio por desempleo.

Tres propuestas para proteger la masa salarial

Dado que el salario y la tasa de ocupación suelen operar como variable de ajuste, especialmente durante periodos de recesión, propongo a continuación tres instrumentos que buscan proteger la masa salarial.

Estos instrumentos podrían ser vistos con buenos ojos por quienes apuestan a la teoría del derrame -ya que esta considera de manera parcial la dinámica económica al ver solo una parte de la película, aquélla en la que aparece como actor principal el virtuoso crecimiento responsable de generar los efectos positivos en los sectores más vulnerables-. Pero esta teoría nada dice acerca de los períodos de recesión. El camino al infierno está empedrado de buenas intenciones.

Las primeras dos propuestas apuntan a mejorar el poder adquisitivo del salario, la tercera está destinada a proteger el empleo.

a) Ajustar la BPC empleando la evolución del IPC

En los últimos años fuimos testigos del debate acerca de la conveniencia de usar como ajuste el valor de la Base de Prestaciones y Contribuciones (BPC), el Índice de Precios al Consumo (IPC) o el Índice Medio de Salarios (IMS). Desde que se creó el IPRF hasta el año 2020 se utilizó el IPC. Posteriormente, se empleó el IMS.

La discusión se centró en el impacto que el empleo de uno u otro tenía en la liquidación del IRPF por rentas del trabajo. No obstante, el valor de la BPC incide, también, en la determinación del monto de algunas prestaciones sociales.

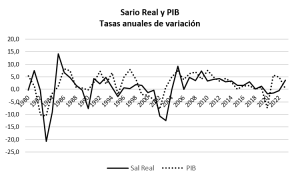

Lo habitual en momentos de desaceleración económica, dado que el salario suele ser empleado como variable de ajuste, es que exista una caída del salario real, teniendo entonces un comportamiento pro cíclico como observa en el siguiente gráfico. Atenuar la caída del poder de compra en tiempos de recesión operaría de manera anti cíclica, es decir atenuaría la volatilidad del PIB.

Si se ajustara el valor de la BPC con el IMS, la tasa efectiva del IRPF se mantiene constante, en cambio, si el salario real viene disminuyendo y se ajusta con el IPC la tasa efectiva disminuye. Es decir, si se emplea el IPC el contribuyente tiene menor carga tributaria, mejorando así su poder de compra, potenciando la demanda.

En síntesis, si lo que se busca es profundizar el efecto estabilizador del IRPF, se debería emplear el IPC para actualizar el valor de la BPC. El efecto se refuerza si tenemos en cuenta que el monto de algunas transferencias sociales queda determinado a partir del valor de la BPC.

Eliminar la discrecionalidad que la ley le otorga hoy al Poder Ejecutivo para determinar el valor de la BPC, además de amortiguar la intensidad de los ciclos, nos evitaría discusiones en enero de cada año, oportunidad en que se actualiza su valor.

Fuente: Elaboración propia en base a información del Banco Mundial e INE

b) Incorporación transitoria de un impuesto negativo a la renta

Con la propuesta precedente se acentúa el carácter progresivo del IRPF. La incorporación de un impuesto negativo a la renta implicaría ir en la misma dirección y, por ende, contribuiría a fortalecer su carácter amortiguador (anti cíclico).

Las caídas del nivel de actividad suelen ir acompañadas de pérdida de empleo y caída de salarios. Para enfrentar la disminución de ingresos provocada por el desempleo existe un mecanismo amortiguador, el seguro de desempleo.

No sucede lo mismo con la pérdida de ingresos provocada por la caída del salario, la que afecta particularmente a los trabajadores de menores ingresos. En particular, en los hogares que apenas superan la línea de pobreza, una reducción salarial los expone al riesgo de pasar a ser pobres.

Un impuesto negativo a la renta consiste en que las personas cuyo ingreso es menor a un determinado valor, en lugar de tener que pagar el impuesto a la renta, reciben una transferencia monetaria del Estado. Es decir, el impuesto se transforma en un subsidio para los trabajadores de menores ingresos. La imposición negativa a la renta existe en la actualidad en países como EEUU (9).

Este mecanismo beneficia estrictamente a las personas de menores ingresos. Además, en esta oportunidad la propuesta es que se aplique de forma excepcional, ya que lo que se busca es amortiguar la caída excepcional de los ingresos, o sea la provocada por las recesiones.

Su implementación requiere definir los valores que determinen el universo de beneficiarios, el monto del subsidio y el período de tiempo que estará vigente. También, se requiere definir el disparador a partir del cual el mecanismo se pondría en marcha. A tales efectos, podría emplearse como disparador, por ejemplo, que el nivel de pobreza supere un determinado umbral o que se acumule una caída del salario real en el último trimestre mayor a un determinado valor.

c) Repensar el mandato del Banco Central

En la década de 1970 el Presidente de la FED (el Banco Central de EEUU) entendió que era necesario bajar la inflación, para lo que propuso reducir la cantidad de dinero de la economía. Sobre la efectividad de la medida existía acuerdo. Pero no sucedía lo mismo con sus consecuencias. Para algunos economistas la medida tendría un costo, provocaría una reducción de la tasa de crecimiento de la economía y crearía desempleo. Para otros, esas estimaciones de los costos que tendría la medida eran incorrectas. Para ellos no había por qué esperar incrementos en la tasa de desempleo, ni tampoco una disminución de la tasa de crecimiento de la economía. La realidad le dio la razón a los primeros. La reducción de la inflación, efectivamente, se logró, pero al costo de un incremento de la tasa de desempleo y una reducción del nivel de actividad económica.

En 1977, el Congreso de EEUU modificó la Ley de la Reserva Federal, ordenando a la FED “aumentar la producción, a fin de promover eficazmente los objetivos de máximo empleo, precios estables y tipos de interés a largo plazo moderados”. Los dos primeros objetivos, máximo empleo sostenible y estabilidad de precios se conocen comúnmente como el doble mandato de la FED.

El doble mandato es más la excepción que la regla que rige el accionar de las autoridades monetarias. Son pocos los bancos centrales del mundo que cuentan con un doble mandato que les obligue a tener una responsabilidad explícita sobre la estabilidad de precios y la actividad económica. Hay quienes entienden que es suficiente con que éstos se preocupen por la inflación, ya que la divina coincidencia (10) haría que sea redundante plantearse otros objetivos como el empleo o reducir la brecha de producción.

Los casos existentes de doble mandato del banco central son: el Banco de la Reserva Federal (FED) de Estados Unidos, el Banco de la Reserva de Australia (RBA), el Banco de la Reserva de Nueva Zelanda, el Banco Nacional de Suiza, y el Banco de la República de Colombia. El Banco Central Europeo está explorando la posibilidad de sumar a su responsabilidad de estabilidad de precios la de crecimiento sostenido.

En última instancia, la discusión puede plantearse en torno al peso relativo que los bancos centrales le deberían asignar a cada objetivo en procura de maximizar el bienestar social. Entre los creyentes de la divina coincidencia toda la ponderación debería recaer sobre la estabilidad de precios. Entre los no creyentes están quienes sostienen que la importancia de la estabilización de precios, aunque no necesariamente la plantean como el objetivo principal. Para otros la estabilización de precios no debería ser el objetivo a priorizar si lo que se busca es maximizar el bienestar social (11)

¿Cuál es la situación en nuestro país? Esta queda de manifiesto en la siguiente definición: “La misión del BCU es contribuir al bienestar de la sociedad a través de: una política monetaria orientada hacia la estabilidad de precios; y la regulación y supervisión del sistema de pagos y del sistema financiero, promoviendo su solidez, solvencia, eficiencia y desarrollo”. (BCU) Se desprende de esta definición que el empleo no constituye un objetivo de la política monetaria llevada adelante por el BCU, es decir la inflación tiene un ponderador de cien por ciento.

Importa destacar que en la institucionalidad vigente la definición del rango meta de inflación no es potestad exclusiva del BCU. La normativa vigente (leyes 18.401 y 18.670) establece la creación del Comité de Coordinación Macroeconómica integrado por representantes del MEF y del BCU estipulando que será función de este, “el establecimiento de la meta de estabilidad de precios a cuyo cumplimiento se comprometa el Banco y del régimen cambiario general” Se establece además que, “en caso de no existir acuerdo entre los representantes del Banco y del Ministerio, se estará a lo que resuelva el Poder Ejecutivo”. Sin cambios significativos en la institucionalidad vigente se podría incorporar la meta de empleo a la meta de estabilidad de precios.

La evidencia empírica y los avances teóricos deberían operar como catalizadores de la discusión acerca del mandato del BCU. Como cierre, aporto un resultado de una investigación que analiza la política monetaria óptima para una economía pequeña, abierta y dolarizada. Todo parecido con Uruguay es absoluta coincidencia: “En primer lugar, la asignación de ponderaciones relativamente altas a la inflación conduce no sólo a una mayor varianza del producto, sino también de la inflación. Este es un resultado bastante habitual en la literatura de reglas monetarias óptimas (véase, por ejemplo, Bonomo y Brito, 2001; Chang et al., 2002; de Brouer y O’Regan, 1997). Otra forma de expresar esta idea es que al reducir las fluctuaciones del producto hoy se puede reducir la fluctuación de la inflación, ya que éste es un importante predictor de la inflación futura.” (12)

Epílogo

El país enfrenta problemas de cuya solución depende tanto nuestro presente como nuestro futuro. Aunque como alguien dijo alguna vez “la distinción entre el pasado, el presente y el futuro es solo una ilusión obstinadamente persistente”, y otro incluyó en una canción, “iluminando el pasado, desafiando al futuro, denunciando el presente con un simple ritual”, no deberíamos dejar para mañana lo que debemos hacer hoy. Pero hay demasiada gente que todavía cree en lo que solía decir Margaret Thatcher, no hay alternativa. A otro perro con ese hueso.

También estamos los que pensamos que sí hay alternativas. El tiempo acucia, particularmente a aquellos reflejados en la canción que dice: “es muy duro poder mejorar, hace frio y me hace falta un abrigo, y me pesa el hambre de esperar”. Afortunada la sociedad que tiene tiempo para esperar.

______________

Referencias

(1) Philip Warren Anderson fue un doctor en física por la Universidad Harvard en 1949, uno de los físicos más prolíficos y de amplio abanico de los últimos tiempos. En 1977, obtuvo el Premio Nobel de Física, por sus investigaciones sobre la estructura electrónica de sistemas magnéticos desordenados.

(2) Akerlof, G; Shiller, R; (2009) Animal Spirits

(3 Tobin, J; (1972): Inflation and Unemployment, American Economic Review.

(4) Akerlof, G; Dickens; W; Perry; G. (1996): The Macroeconomic of Low Inflation, Brookings Papers on Economic Activity.

(5) Blanchard, O, G. Dell’Ariccia y P. Mauro, Rethinking Macroeconomic Policy, IMF Position Note,12, 2010.

(6) Lanzillota, B; Zunino, G; Mosteiro, R; (2023): Cambios estructurales en la volatilidad del crecimiento económico en Uruguay y los países del Mercosur. Revista Desarrollo y Sociedad.

(7) Fernández, A; López-Calva, L; (2010): Transitory Shocks, Permanent Effects: Impact of the economic crisis on the well-being of households in Latin American and the Caribbean. Estudios Económicos. Colegio de Mexico.

(8) Furman, J; Stiglitz, J. E; (1999): Economic consequences of income inequality. Federal Reserve Bank Review of Kansas City.

(9) Granell Pérez, R; Fuenmayor, A; (2016): Impuesto Negativo sobre la Renta: Una propuesta de transición. Revista de Economía Aplicada.

(10) Blanchard, O., Jordi G;. (2007): Real Wage Rigidities and the New Keynesian Model. Journal of Money, Credit, and Banking 39(1): 35.65.

(11) Debortoli, D; Kim, J; Lindé, J; Nunes, R; (2017): Designing a Simple Loss Function of Central Banks: Does a Dual Mandate Make Sense? IMF: Working Paper.

(12) Aboal, D; Lorenzo, F; (2005): Regla monetaria óptima para una economía pequeña, abierta y dolarizada. Revista de Economía. Segunda Época. Banco Central del Uruguay.

_________________

(*) Carlos Grau Pérez es Economista, Investigador del CINVE, Docente Universitario, Master en Economía por la Universidad Católica de Lovaina, Bélgica.