Por: Gustavo Viñales Guillama (*)

En esta columna pretendemos dar continuidad y hacer un cierre a una primera etapa de análisis del proyecto de reforma del sistema de seguridad social. En lo previo, hemos elaborado otras tres columnas, tituladas respectivamente: “Lo que la propuesta de reforma de seguridad social no propone”, “Aporte Patronal Mínimo por Dependientes a la Seguridad Social” y “¿Por qué es necesario construir un Pilar Cero potente?”(1), en las que se subraya la importancia que tiene la incorporación de algunos temas que no se encuentran, suficientemente, abordados en el anteproyecto de reforma que el Presidente de la República ha presentado hace ya algunas semanas a los socios de la coalición de gobierno y a la oposición.

En esta oportunidad, queremos centrarnos en un aspecto especialmente relevante del proceso de reforma, partiendo de una mirada integral del sistema tributario, incorporando como dimensión relevante la necesaria equidad que debe tenerse en cuenta al diseñar los instrumentos tributarios y considerando, en simultáneo, los impactos previsibles que se derivarían de la implementación de la propuesta presentada por el gobierno. En concreto, en esta nota trataremos de analizar, desde la óptica tributaria, los impactos asociados a la posibilidad de compatibilizar la percepción de ingresos por una prestación jubilatoria, con una actividad remunerada propia de las personas en actividad laboral.

Tributación personal sobre rentas activas y pasivas

El título VIII del anteproyecto de reforma, en su artículo 215, establece: Declárase de interés general habilitar opciones para que las personas mayores puedan mantener actividad económica a tiempo completo o parcial, en carácter de dependiente o de no dependiente, sin perjuicio del goce de prestaciones jubilatorias.

Para que se pueda incorporar de manera permanente una opción de este tipo –y no de forma excepcional, como ocurre en el sistema actual-, se requiere previamente considerar la problemática derivada de la actual imposición a las rentas de las personas físicas, que en nuestro país se encuentran gravadas por dos impuestos diferentes: el IRPF para las rentas e ingresos de los “activos” y el IASS para las rentas o ingresos de los “pasivos”.

De incorporarse esta opción de forma definitiva como se plantea en el anteproyecto de reforma, los cambios que habilitan (y estimulan) la posibilidad de seguir trabajando después de jubilarse, generando ingresos de trabajo dependiente o no dependiente por parte de personas que acceden a prestaciones jubilatorias, producirán efectos de mayor inequidad que en el sistema actual, donde estos casos son minoritarios o excepcionales.

Actualmente, al tener ingresos como activo y prestaciones de pasivo, las personas físicas liquidan de forma independiente el IRPF y el IASS, sin integrar ambos ingresos. No gravan (o deducen) sobre dos mínimos no imponibles y aplican dos sistemas autónomos de franjas con tasas progresionales. Esta situación provoca situaciones evidentes de inequidad, tanto vertical, como horizontal, las que deberán corregirse, si es que se pretende que no siga ampliándose la perforación de la tributación sobre las rentas de las personas físicas, situación que resultaría de muy difícil justificación.

Más allá de comprender como se ha llegado a esta situación, su impacto está reducido actualmente a casos minoritarios. La misma tiene origen en las Sentencias 48 y 49/2008 de inconstitucionalidad y la posterior aprobación de la Ley 18.314 del 4 de julio de 2008 para el “Régimen Tributario de Jubilaciones y Pensiones”, que crea el IASS por fuera del IRPF, incorporando cambios para gravar dichas rentas y asegurando que la nueva norma estuviera amparada, de forma inequívoca, en la normativa constitucional vigente.

Es precisamente en este contexto, que resulta importante reflexionar acerca del impacto que tendría estimular a que se generalicen las imperfecciones que tiene el sistema vigente, en la medida en que, de forma indirecta y a través de un beneficio tributario, se estaría estimulando a personas “activas”, que tuvieran posibilidades de permanecer en una actividad parcial, a acogerse a las prestaciones jubilatorias apenas sean alcanzados los requisitos o causales establecidas en la legislación. De esa forma, un número más importante de personas tendría un ingreso por pasividad y, además, contaría con un beneficio tributario adicional, derivado del actual sistema de liquidación independiente de los impuestos aplicados sobre ambos tipos de ingresos o rentas personales.

La propia lógica de optimización de los ingresos personales, para aquellas personas que puedan compatibilizar una situación como “activos” (dependientes o no dependientes) con la de “pasivos” (jubilados o pensionistas), implicaría, previsiblemente, un incremento del número de personas que harían uso del nuevo marco normativo. La ampliación de este tipo de situaciones estaría estimulada por la oportunidad de obtener un beneficio tributario neto y adicional, resultante de pasar a pagar menor impuesto, por un lado, el IRPF por una parte de sus ingresos y, el IASS por otra parte de sus ingresos (la jubilación). En la práctica, la situación emergente implicaría una reducción de la recaudación total por concepto de impuestos sobre las rentas personales, derivado del fraccionamiento de los ingresos en las dos modalidades de imposición. Esto ocurriría aun cuando la persona mantenga el mismo ingreso personal que tenía previo a jubilarse (o incluso podría llegar a aumentarlo de forma significativa). A todas luces, esto implica una “doble erogación” para el Estado, uno por el pago de la prestación jubilatoria y otro por la menor recaudación tributaria.

Ejemplos que dan dimensión al problema planteado

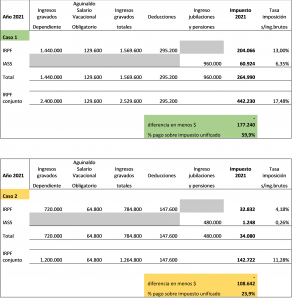

A través de dos ejemplos de liquidación de tributos sobre las rentas personales para el ejercicio 2021, se puede apreciar mejor el impacto tributario derivado de la liquidación anual separada por IRPF y IASS versus la liquidación unificada en el IRPF, para una misma persona, con similar nivel de ingreso agregado, sumados el sueldo por la actividad laboral activa y la jubilación. Las distorsiones surgen de la liquidación separada del IRPF por la remuneración como “activo” (considerando los beneficios por aguinaldo y salario vacacional, obligatorios, y deduciendo los aportes personales a la seguridad social y el FONASA, a efectos de la liquidación anual del IRPF) y del IASS por la jubilación (ingreso como pasivo, sin aguinaldo, salario vacacional y sin aportes personales a la seguridad social ni, tampoco, FONASA y sin deducción alguna), versus la liquidación de IRPF única por el ingreso conjunto que implica sumar el salario más la jubilación.

Caso 1: ingresos anualizados con IRPF anual para una persona que percibe un sueldo nominal mensual de $120.000 más aguinaldo y salario vacacional, con sus respectivos aportes al BPS y al FONASA (que son deducciones para el IRPF) y, adicionalmente, percibe una jubilación mensual de $80.000. Ingreso promedio mensual de $200.000.

Caso 2: ingresos anualizados con IASS anual para una persona que percibe un sueldo nominal mensual de $60.000 más aguinaldo y salario vacacional, con sus respectivos aportes al BPS y FONASA (que son deducciones para el IRPF) y, adicionalmente, percibe una jubilación mensual de $40.000. Ingreso promedio mensual de $100.000.

Para el Caso 1, la persona pagaría anualmente, bajo la normativa vigente para la liquidación del año 2021, aproximadamente $204.266 de IRPF por los ingresos salariales y $60.924 de IASS por los ingresos jubilatorios. Es decir que el pago total anual entre ambos impuestos sumados alcanzaría a $264.990. De liquidarse ambos ingresos unificados, bajo el régimen de IRPF, pagaría aproximadamente, $442.230. El beneficio impositivo o menor impuesto anual por liquidar los impuestos por separado sería del orden de los $177.240, casi un mes de sus ingresos. En este ejemplo, una persona con ingresos del orden de los $200.000 mensuales más beneficios de aguinaldo y salario vacacional menos aportes al BPS, que logre acogerse a la nueva situación prevista en la propuesta incluida en el anteproyecto de reforma de seguridad social, manteniendo un nivel de ingreso similar a su situación previa, lograría pagar por concepto de impuestos sobre rentas personales una cifra del orden del 60% de lo que le correspondería pagar en un sistema unificado, con un mínimo no imponible y un sistema de franjas y alícuotas progresionales (correspondiente a una persona física).

De forma similar, para el Caso 2, en el año 2021 la persona pagaría anualmente $32.832 de IRPF por los ingresos salariales y $1.248 de IASS por los ingresos jubilatorios, es decir, un total anual por ambos impuestos de $34.080. De liquidarse por ambos ingresos de forma conjunta, bajo el régimen del IRPF, pagaría aproximadamente $142.722. En esta situación, el beneficio impositivo o menor impuesto anual sería del orden de $108.642, una cifra equivalente a un mes de sus ingresos. Por ende, con ingresos del orden de los $100.000 mensuales más beneficios de aguinaldo y salario vacacional menos aportes de BPS y FONASA, la persona que logre acogerse a la situación prevista en el anteproyecto de reforma de seguridad social, y manteniendo un nivel de ingreso similar a su situación original, pasaría a pagar impuestos sobre rentas personales por una cifra del orden del 24% de lo que le correspondería pagar en un sistema unificado, con un mínimo no imponible y un sistema de franjas y alícuotas progresionales (correspondiente a una persona física).

Conclusiones: un problema de equidad y la creación de estímulos perversos

Aun teniendo en cuenta que las situaciones planteadas no logran capturar la gama de casos en que podrían verse ampliadas las distorsiones sobre la imposición a las rentas personales, las principales conclusiones que surgen de los dos ejemplos considerados tienen implicaciones muy evidentes.

Una primera conclusión, sobre la que ya habíamos advertido en nuestra columna sobre “Lo que la propuesta de reforma del sistema de seguridad social no propone”, refiere a la evaluación que merecen las situaciones consideradas desde la perspectiva del principio de equidad del sistema tributario. Dos personas con ingresos o niveles de rentas similares pagarían cantidades muy disimiles de impuestos personales sobre dichas rentas, o lo que es aún más preocupante, la misma persona, sólo por cambiar la composición de sus ingresos, pagaría una cantidad muy inferior de impuesto sobre las rentas personales, aunque mantuviera el mismo nivel de ingresos gravados previo al referido cambio.

La segunda conclusión tiene que ver con que la eventual aplicación de la propuesta contenida en el anteproyecto del gobierno violenta principios básicos de neutralidad y eficiencia en materia tributaria, en la medida en que se estaría generando un mecanismo perverso que estimularía a las personas a acogerse a la causal jubilatoria más tempranamente, en la medida en que podría permanecer parcialmente activo en el mercado de trabajo (como dependiente o como no dependiente), obteniendo un beneficio impositivo adicional, que maximizaría su ingreso neto, derivado de la posibilidad tributar menos por liquidar los impuestos personales sobre cada ingreso considerado por separado.

En este contexto, debería quedar claro que, desde el punto de vista del diseño del sistema tributario y, en particular, desde la perspectiva del diseño de las herramientas de imposición sobre la renta personal, resulta absolutamente inadmisible la existencia de un doble ingreso no integrado con aplicación de dos regímenes con mínimos no imponibles y sistemas de franjas y tasas progresionales autónomos. De aprobarse la propuesta incluida en el anteproyecto de reforma bajo el formato previsto, la situación, actualmente extraordinaria, pasaría a convertirse en corriente y ordinaria, promoviendo estrategias que agregarían inequidad al actual sistema tributario, afectando justamente a un impuesto cuyo papel fundamental es contribuir a la equidad. Por ello, creemos que es inconveniente que la reforma del sistema de seguridad social se analice de forma autónoma, ajena al resto del sistema tributario.

En el marco de la discusión parlamentaria se debería analizar la creación, dentro de los marcos legales y constitucionales vigentes, de algún esquema impositivo simplificado y eficiente, que habilite, por un lado, la compatibilidad en la percepción de prestaciones pasivas (jubilaciones) y la generación de ingresos activos por concepto de rentas del trabajo, y por otro lado, contribuya a avanzar hacia la liquidación unificada de los tributos sobre las rentas personales. Una posibilidad, que sería óptima desde el punto de vista de la simplicidad de la liquidación, consistiría en introducir modificaciones en el IRPF, incorporando un ajuste anual complementario. Otra posibilidad, sería considerar un régimen de ajuste tipo cedular, en una nueva liquidación que unifique los pagos realizados por encima de los dos impuestos vigentes. En ambos casos, el objetivo sería evitar los efectos tributarios perversos que se generan cuando una misma persona física aplica dos montos mínimos no imponibles y dos sistemas de franjas de imposición con alícuotas progresionales distintas, aplicables sobre sus ingresos personales.

Es importante subrayar que el mecanismo de ajuste no es el problema principal. Este sería un aspecto, meramente, instrumental. Lo más relevante es asegurar un equilibrio razonable entre los principios fundamentales del sistema tributario (neutralidad, equidad, eficiencia y suficiencia). Pero esto no ocurrirá si en el marco de la consideración parlamentaria de la reforma del sistema de seguridad social, no se incorporan dimensiones relativas a la normativa sobre la imposición sobre la renta a las personas físicas.

Con la perforación impositiva propuesta, no se estaría contribuyendo a la sostenibilidad financiera promovida y que sirve de fundamento a la propuesta de reforma del gobierno. De hecho, y tal vez sin desearlo, a través de la normativa propuesta se estaría generando un incentivo perverso para que algunas personas, en el marco de una decisión ciertamente racional, se jubilen antes y logren aumentar su ingreso neto, generando un doble perjuicio para las arcas del Estado, derivado de la prestación de una pasividad antes de lo que sería previsible y de una mayor renuncia fiscal en el impuesto sobre las rentas personales.

- https://lft.org.uy/opiniones/lo-que-la-propuesta-de-reforma-de-seguridad-social-no-propone/ ; https://lft.org.uy/opiniones/aporte-patronal-minimo-por-dependientes-a-la-seguridad-social-apmd/ ; https://lft.org.uy/opiniones/por-que-es-necesario-construir-un-pilar-cero-potente/

_____________

(*) Contador Público – UdelaR / Máster Universitario en Hacienda Pública y Administración Financiera y Tributaria – UNED / Profesor de Maestría y Posgrados de Tributaria / Investigador Asociado de CINVE.